السنة المالية والتسويات الجردية بالتفصيل

إن السنة المالية والتسويات الجردية واحدة من أهم الأمور التي تحتاجها أي شركة في إعداد الحسابات الختامية والقوائم المالية الخاصة بها. لذا فهي تمثل واحدة من أهم الإجراءات المحاسبية التي تقوم بها الشركات، وذلك لمعرفة القيم الحقيقية لأصول الشركة. وبالتالي تتمكن الشركات من معرفة ما إذا كانت تحقق أرباح أم خسائر في نهاية السنة المالية، وفي هذه المقالة سنعرض لك كافة التفاصيل التي تود معرفتها حول السنة المالية والتسويات الجردية.

السنة المالية والتسويات الجردية

تمثل السنة المالية والتسويات الجردية أحد أبرز المراحل التي تقوم بها أي شركة لإتمام الدورة المحاسبية الخاصة به والتي من خلالها تتوصل الشركة إلى ما يُسمى بالاستحقاق المحاسبي.

تعريف التسويات الجردية

وتقوم التسويات الجردية بشكل أساسي على الاستحقاق المحاسبي، وحتى تتمكن الشركة من إجراء التسويات الجردية بها ستحتاج إلى إجراء دراسات تفصيلية لأرصدة كافة الحسابات لديها.

ويتم إجراء التسويات الجردية لحسابات المصروفات والإيرادات على أساس مبدأ الاستحقاق، ويمكننا تعريف التسويات الجردية على أنها العمليات الحسابية التي يتم إجرائها في نهاية كل فترة محاسبية.

وذلك بغرض تعديل الأرصدة الخاصة ببعض حسابات الشركة، وكذلك التحقق من أن:

- كل فترة محاسبية بالشركة تتضمن النصيب العادل من المصروفات والإيرادات.

- الأصول والخصوم وكذلك حقوق الملكية الخاصة بالشركة تم قياسها بالشكل الصحيح.

أشترك الان فى برنامج Matix ERP

للآدارة الحسابات والمبيعات

تعريف السنة المالية

هي واحدة من الفترات الزمنية التي تعتمد عليها الشركات لتعرض نتائج النشاط الخاص بها خلال تلك الفترة. ويجب على السنة المالية أن يكون لها بداية ونهاية.

وخلال تلك السنة المالية تقوم الشركة أو المؤسسة في مجال ما بتقييم نتيجة أعمالها، وكذلك التعرف على نقاط الضعف والقوة بالشركة أو المؤسسة نفسها لمعالجتها.

أهم المفاهيم المرتبطة بالسنة المالية والتسويات الجردية

هناك بعض المفاهيم الأساسية المرتبطة بمفهوم السنة المالية والتسويات الجردية، والتي تحتاج الشركة إلى إجرائها لإتمام الدورة المحاسبية الخاصة بها. وفيما يلي أبرز تلك المفاهيم:

تسوية بضاعة آخر المدة

المقصود من تسوية بضاعة آخر المدة أي عمل جرد المخازن المتوافر في مخزن الشركة الذي لم تتمكن الشركة من بيعه أو التصرف فيه بنهاية السنة المالية.

على أن تتم تلك التسوية على أرصدة المخزون المتبقي بالمخزن في نهاية السنة المالية، حتى يقوم باستثناء أثرها من نتيجة أعمال الشركة.

تسوية المصروفات

من ضمن المفاهيم الأساسية ذات العلاقة بمفهوم السنة المالية والتسويات الجردية هو تسوية المصروفات، والذي من خلالها يتم حصر كافة المصروفات التي تحملتها الشركة خلال السنة المالية. وذلك من خلال:

- فحص المستندات الخاصة بالمصروفات في الشركة.

- تحديد المدة التي غطتها تلك المصاريف في الشركة.

تسوية الإهلاكات

تقوم أي شركة بتوزيع رأس المال والاستثمارات الخاصة بها بين رأس مال عامل وآخر ثابت، فالأول يعني الأصول التي يتم تشغيلها في أنشطة الشركة وتولد الإيرادات.

أما رأس المال الثابت فهو الأصول التي تمتلكها الشركة ليس بغرض الاتجار أو تحقيق الإيرادات المباشرة منها ولكن بغرض الحصول على منافع.

ويساعد رأس المال الثابت بشكل عام في توليد الإيرادات بالشركة ولكن بشكل غير مباشر، وتتعرض الأصول الثابتة مع الوقت إلى تناقص قيمتها تدرييجاً.

ويتم حساب ذلك كتكلفة ضمن تكاليف الإنتاج التي تتحملها الشركة، ولمعالجة قيمة الإهلاكات الحادثة تتم عملية تسوية الإهلاكات.

ومن خلال عملية تسوية الإهلاكات تلك تقوم الشركة بمعالجة الإهلاك الذي حدث في الأصول الثابتة للشركة نتيجة الانخفاض الحادث في قيمتها.

أشترك الان فى برنامج Matix ERP

للآدارة الحسابات والمبيعات

جرد وتسوية المدينين

من المفاهيم ذات العلاقة بالسنة المالية والتسويات الجردية أيضاً هو جرد وتسوية المدينين،، والذي من خلاله تتمكن الشركة من معرفة رصيد المدينين في نهاية السنة المالية بقائمة المركز المالي. كما أن تلك العملية تستهدف الآتي:

- إظهار رصيد الديون الجيدة والتي ستحصلها الشركة لأنها من حقوقها.

- إظهار رصيد الديون المعدومة التي لن تحصلها الشركة.

- توضيح قيمة الديون المشكوك في تحصيلها، أي الديون التي تقل احتمالية تحصليها بواسطة الشركة.

وبالنسبة إلى قيمة الديون المشكوك في تحصيلها، فستحتاج الشركة لإجراء مخصص لمواجهة تلك الديون عبر احتجاز جزء من الإيرادات بالسنة المالية.

تسوية الإيرادات

إن تسوية الإيرادات مشابهة لعملية تسوية المصروفات ولكنها تكون على الإيرادات التي حصلت عليها الشركة خلال السنة المالية.

على أن تتم تسوية الإيرادات وإثباتها فيما يخص السنة نفسها، أي لا تشمل الإيرادات المستحقة أو الإيرادات التي حصلت عليها الشركة مقدماً.

تسوية وجرد الخزينة

أحد المفاهيم المرتبطة بالسنة المالية والتسويات الجردية هو تسوية وجرد الخزينة، وتتعرض الخزينة بشكل خاص للكثير من عمليات الجرد المتكررة والمفاجئة.

وهذا حتى تتحقق الشركة من أن الأرصدة النقدية الخاصة بها سليمة ولم يتم العبث أ, التلاعب بها، وقد ينتج عن عملية الجرد تلك واحدة من الاحتمالات التالية:

- الرصيد الدفتري = رصيد الفعلي، وهذا يعني أنه لا يوجد أي عمليات بالدفاتر المحاسبية.

- الرصيد الدفتري < الرصيد الفعلي، وهذا يعني أنه هناك فائض في الخزينة ويجب إجراء المعالجة المحاسبية المناسبة له.

- أما الرصيد الدفتري > الرصيد الفعلي، فهذا يعني أنه هنا عجزاً في الخزينة ويجب إجراء المعالجة المحاسبية المناسبة لهذا الأمر.

- وجود عملات غير صالحة للتداول (إما بسبب كونها مزيفة أو في متهالكة)، فهذا أيضاً يشير إلى وجود عجز في الخزينة ويجب إجراء المعالجة المحاسبية المناسبة لهذا الأمر.

جرد وتسوية الأوراق المالية

تعتمد أغلب الشركات على توزيع استثماراتها وذلك بغرض تقليل وتوزيع المخاطر التي قد تتعرض لها في حال حدوث أي مشكلة في أحد مصادر تلك الاستثمارات.

وذلك لتجنب حدوث عجز في حركة الاستثمارات بالشركة، وواحدة من الأمور التي تتبعها أغلب الشركات في هذا الأمر هو شراء الأسهم في سوق الأوراق المالية.

ويتم تسجيل ذلك في حساب الأصول المتداولة، وتختلف عملية جرد وتسوية الأوراق المالية باختلاف نوع الورقة المالية وكميتها أيضاً.

ويقوم المحاسب على الأغلب أثناء جرد وتسوية الأوراق المالية بتحديد القيمة السوقية لها في تاريخ الجرد مقارنة مع قيمتها الدفترية.

تسوية رصيد البنك

آخر ما سنختم به مقالنا حول المفاهيم المرتبطة بالسنة المالية والتسويات الجردية هو تسوية رصيد البنك، والذي يتكون من رصيد حساب بنك الشركة ورصيد حساب جاري الشركة.

وحتى تتم عملية تسوية رصيد البنك فيجب أن يتطابق هذين الحسابين، وفي حالة وجود اختلاف بين رصيد كل منهما فهذا يعني وجود أخطاء محاسبية.

وفي حالة ما إذا لم يتطابق رصيد حساب بنك الشركة ورصيد حساب جاري الشركة، فيجب على الشركة نفسها أن تقوم بتصحيح تلك الأخطاء في الدفاتر الخاصة بالشركة.

أشترك الان فى برنامج Matix ERP

للآدارة الحسابات والمبيعات

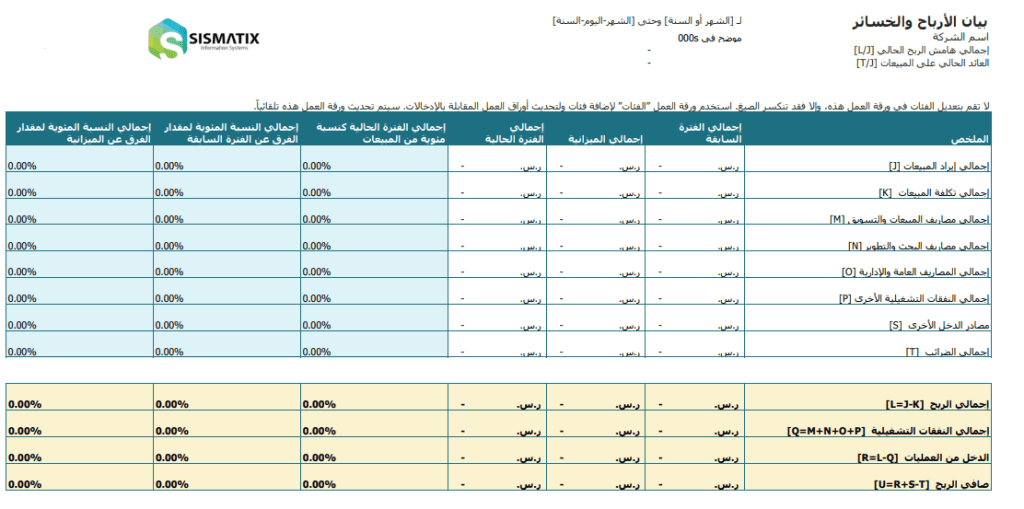

سيسماتكس لتوفير أفضل الأنظمة المحاسبية

توفر لك شركة سيسماتكس مجموعة من أفضل برنامج محاسبة التي ستساعدك على إدارة أعمالك بشكل أكثر كفاءة وسرعة.

وهي من الشركات المتخصصة في توفير أفضل الحلول المحاسبية الذكية في الوطن العربي، وذلك من خلال تقديمها مجموعة من أفضل البرامج والأدوات الحديثة لتوفير نظام محاسبي قوي للشركات.

والتي يمكن أن تساعدك في إجراء التسويات الجردية الخاصة بأعمالك بشكل دقيق وسريع، وبالتالي ضبط الحسابات الخاصة بشركتك.

وأكثر ما يميز شركة سيسماتكس هو تنوع الحلول المحاسبية الذكية ليدها، كما أنها تتمتع بخرة كبيرة في مجال برامج الأعمال لمدة تزيد عن 20 عاماً.

حيث نجحت سيسماتكس في خدمة أكثر من 2800 عميلاً حول العالم وتزويدهم بأفضل الحلول البرمجية المحاسبية والتي ساعدتهم على الازدهار بشكل أكبر.

وتضم شركة سيسماتكس فريق عمل من المطورين والمصممين والفنيين المتخصصين في تقديم خدمات ممتازة لجميع أحجام وأنواع الأعمال في الوطن العربي.

كما أن الشركة تعمل بشكل مستمر على تطوير أنظمة قوية لتخطيط موارد المؤسسات ونقاط البيع، لفهم أهداف الشركات واحتياجاتها لتخصيص الحلول البرمجية المناسبة لهم.